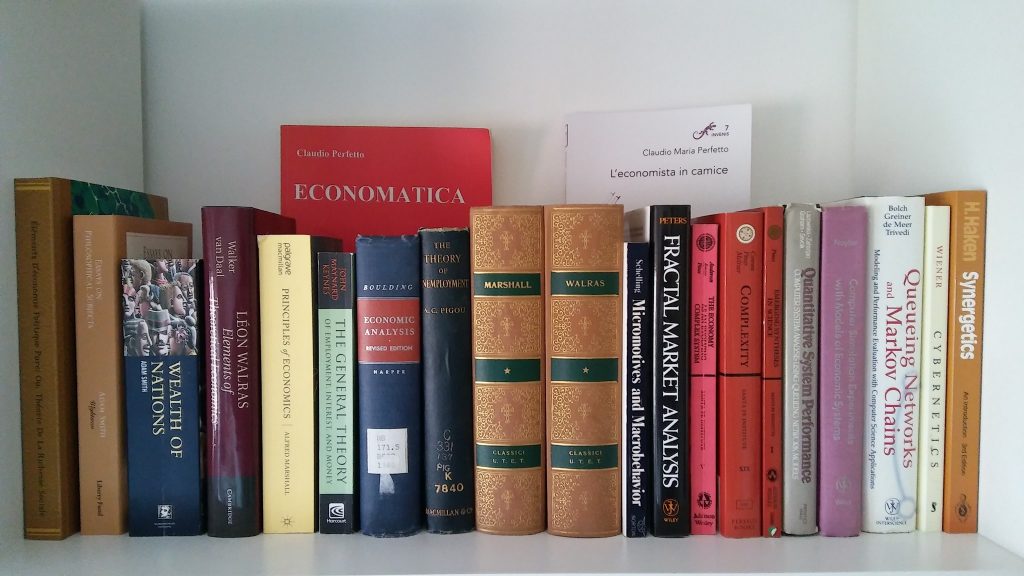

Quale impatto economico sta avendo il Coronavirus su famiglie ed imprese e con quale strumento si potrebbe provare a contrastare tale effetto per contenere i ‘danni’? Ce lo dice l’esperto Claudio Maria Perfetto, autore del libro L’Economista in camice, edito da Aracne del 2019, e curatore di una rubrica settimanale, a tema economico, sul quotidiano web nazionale “il Valore Italiano“.

“Coloro che hanno acceso un mutuo sanno bene che le rate di rimborso del prestito sono costituite da una quota interessi e da una quota capitale. Nelle prime rate è preponderante la quota interessi, nelle ultime è preponderate la quota capitale. Quindi, ciò che la banca fa è recuperare il prestito quanto prima possibile attraverso la quota interessi. Il principio che le banche adottano è chiaro: ridurre il rischio che il prestito non venga rimborsato.“

I negozi chiudono, i lavoratori restano a casa, le famiglie hanno spese eccedenti il loro reddito e, chi può, utilizza i risparmi. In tali condizioni è difficile che la banca sia disponibile a erogare prestiti, perchè sarà difficile, quando l’emergenza sarà passata, che tali prestiti verranno rimborsati. Pertanto, anche se la Bce immette liquidità nel sistema con l’intenzione di farla arrivare alle famiglie e alle imprese attraverso le banche, le banche non si esporranno, in base al principio di prima, al rischio di non poter recuperare il prestito erogato. Non serve dare soldi alle banche, perché le banche non li presteranno a famiglie e imprese e li tratterranno presso di loro. Deve intervenire lo Stato.

Lo Stato ha lo stesso problema delle famiglie e delle imprese: deve chiedere prestiti. Lo fa attraverso l’asta dei Btp rivolgendosi al mercato. Se il mercato ritiene che lo Stato avrà difficoltà nel restituire il prestito chiederà interessi più elevati. Il principio che i mercati adottano è chiaro: maggiore è il rischio che il prestito non venga rimborsato, maggiori sono gli interessi sul prestito concesso.

La risposta può venire dalla Bce, che ha già in programma di lanciare un Quantitaive easing da 750 miliardi per l’emergenza, perché, come ha tenuto a precisare la Presidente della Banca centrale europea Christine Lagarde, “tempi straordinari richiedono azioni straordinarie”.

Con i soldi ricevuti dalla Bce (la Bce acquista titoli di Stato italiani tramite la Banca d’Italia) lo Stato italiano potrà distribuirli a famiglie e imprese. Bisogna, però, che la Bce faccia presto, prima che le agenzie di rating possano declassare ulteriormente i titoli italiani dall’attuale BBB a “BBB-”.

Occorre ricordare, infatti, che il 7 febbraio 2020 l’agenzia di rating Fitch ha confermato il rating BBB dell’Italia con outlook negativo spiegando che la classificazione “riflette il livello estremamente alto del debito pubblico, il bassissimo andamento della crescita del Pil, l’incertezza della politica economica e i rischi associati alle proiezioni sul debito”. Oggi le cose sono notevolmente peggiorate. Se per l’Italia il rating di almeno una delle quattro agenzie tra Moody’s, Standard &Poor’s, Fitch e Dbrs non dovesse risultare superiore a “BBB-”, la Bce non potrà acquistare titoli di Stato italiani nell’ambito del Quantitative easing.

Altra alternativa per finanziare gli Stati potrebbe essere il ricorso al Fondo Salva-Stati (Mes), la cui dotazione si aggira intorno ai 700 miliardi di euro. Ma nessuno Stato vorrà oggi accettare le condizioni estremamente rigide e penalizzati che consentono l’accesso al Fondo Salva-Stati. È necessario che l’Italia non sia così esposta ai mercati finanziari, né ai finanziamenti che potrebbero derivare dalla Bce o dal Mes o da qualsiasi altra forma per così dire esterna (eurobond, coronabond).

È necessario che l’Italia si autofinanzi. Potrà farlo adottando proprio le “azioni straordinarie” di cui parla la Lagarde. Per l’Italia l’azione straordinaria è l’adozione della moneta digitale di Stato gestita dallo Stato. Con tale moneta potrà fornire liquidità a lavoratori, famiglie e imprese (uno sorta di “helicopter money”) che non andrà a incidere sul debito pubblico perchè l’erogazione verrebbe coperta dal patrimonio dello Stato.

Per arginare l’impatto della speculazione finanziaria lo Stato potrebbe ricorrere a un proprio sistema di finanziamento interno adottando la moneta digitale di Stato gestita dalla Cassa depositi e prestiti. La moneta digitale di Stato circolerebbe parallelamente all’euro e sarebbe utilizzabile solo all’interno del territorio nazionale.

Chiudo, perché mi pare calzante, con un’affermazione che ho rilasciato nei giorni scorsi in un’intervista ad Adnkronos: “La moneta digitale di Stato non genererebbe moneta attraverso il meccanismo degli interessi, sarebbe strettamente agganciata al lavoro (come un tempo il dollaro lo era all’oro) e servirebbe solo per gli scambi. Ai tempi del coronavirus per evitare il contagio sanitario da persona a persona serve la mascherina; per evitare il contagio economico da impresa a impresa servirà la moneta digitale di Stato”.

Erica Venditti